Обновлено 17.01.2019 в 17:35 10 811 просмотров

Любое предприятие, независимо от его размера, отрасли, географии, специфики бизнеса и модели управленческого учета – платит налоги. Налоговая нагрузка существует во всех странах и любых типах экономик, являясь одним из важнейших разделов финансовой отчетности фирм.

Среди разных видов налогов, исчисляемых в зависимости от особенностей конкретной компании, налог на прибыль компании – это не только один из основных уплачиваемых с бизнеса видов налоговых отчислений, но и определенный метрический индикатор эффективности, работая с которым компании могут существенно влиять на свое операционное финансовое положение. Налог на прибыль возникает в тот момент, когда финансово-экономическая модель работы компании результативна, а ее бизнес может быть признан в достаточной мере эффективным.

Эта тема крайне обширна, и вопрос формирования корректной налоговой отчетности по разделу финансового профита является сложным многоступенчатым процессом, в который вовлечен сразу и финансовый и высший управленческий менеджмент компании. В зависимости от таланта финансового менеджмента и стратегических целей, которые поставлены перед компанией, работа по данному вопросу может проводиться с использованием различных и не всегда «чистых» методик.

Чтобы финансовая отчетность по разделу налогов на прибыль отражала реальные данные и была максимально стандартизирована в соответствии с современной международной практикой, советом по МСФО был разработан специальный стандарт IAS 12, целью которого стало упорядочение подходов компаний к операциям учета данной группировки сведений. Сегодня мы рассмотрим основные положения, практику применения и проблематику, которую содержит в себе специальный стандарт МСФО IAS 12.

МСФО Налоги на прибыль – Общие сведения

Стандарт МСФО 12 применяется вне зависимости от управленческих и факторных отличий бизнеса, использующего в работе международные стандарты отчетности. Он применяется любыми коммерческими компаниями на всех рынках в отношении всех местных/национальных и зарубежных налогов, которые исчисляются компанией в отношении размеров ее финансового профита. В рассматриваемую группировку агрегированной налоговой нагрузки компании включаются также все налоги по разделу прибыли связанные с взаимоотношениями материнских и дочерних компаний, в сотрудничестве совместных и ассоциированных предприятий по суммам, причитающимся в пользу рассматриваемого в отчетности предприятия.

В учетной политике компании на основании регламента рассматриваемого стандарта расшифровываются и закрепляются понятия, согласно которым происходит управленческая аналитика налогового раздела прибыли компании и последующее использование обобщенных данных для формирования данного раздела отчетности:

- Каждый актив и обязательство компании приобретают характеристику налоговой базы в виде размера суммы, которая закреплена на активе/обязательстве в налоговых целях.

- Бух. прибыль рассматривается в качестве суммы прибыли или убытка до применения суммы расхода по налогу в периоде.

- Текущие налоги – суммарная величина налоговой нагрузки, исчисленная в отношении облагаемой налогами прибыли компании в текущем периоде отчетности.

- Отложенные налоги – прогнозируемые величины налоговых платежей будущих периодов с учетом временной разницы.

- Сумма денежного расхода по налогу – агрегированная сумма, учитываемая в периоде по прибыли/убытку, состоящая из размера текущих и отложенных налогов.

МСФО IAS 12 – особенности применения

Регламентом стандарта закреплена логика и практика учета по всем признанным активам и обязательствам отчитывающегося предприятия, включая текущие и прогнозируемые. Поэтому налоговой базой для активов будет считаться сумма, на которую уменьшается совокупность облагаемых налогом экономических выгод, которые получило бы предприятие при возмещении балансовой стоимости актива. При этом если такие выгоды не облагаемы платежами, то размер базы и размер балансовой стоимости будут равны.

При учете обязательства налоговая база рассчитывается как сумма балансовой стоимости уменьшенной на любые суммы, на которые необходимо в налоговых целях уменьшить само рассматриваемое обязательство в периодах в будущем. Если рассматривается, например, авансированная компании выручка, тогда налоговая база по обязательству будет равна его балансовой стоимости за исключением суммы выручки, не облагаемой налогом в будущих периодах.

Когда компания признает актив, она одновременно принимает факт того, что балансовая стоимость актива будет получена через экономические выгоды будущих периодов. Когда размер суммы балансовой стоимости выше размера суммарной базы, тогда сумма облагаемых экономических выгод превышает верхнее значение вычитаемой в налоговых целях суммы. Такая сумма и представляет собой временную разницу, которая облагается налогом, а обязательство по уплате налогов на прибыль – самим отложенным обязательством.

В течение времени, при котором постепенно возмещается балансовая стоимость актива – восстанавливается облагаемая налогом временная разница и в итоге формируется облагаемая прибыль. Это приводит к последующему сокращению экономических выгод на размер платежей по налогам и сборам, а стандарт IAS 12 регулирует изначальное признание всех налоговых обязательств.

Ряд статей в учете предприятия имеют возникающую и изменяющуюся базу исчисления налога, но фактически не являются активами/обязательствами согласно консолидированному отчету о финансовом положении. Фактически понесенные по таким статьям материальные затраты признаются в размере бухгалтерской прибыли в периоде их возникновения, но при определении налогооблагаемой прибыли их использование возможно только в будущих периодах. При возникновении такой неочевидной ситуации, или тогда, когда реальная база актива/обязательства не очевидна – компаниям рекомендовано с учетом управленческих исключений признавать отложенное налоговое обязательство.

В случае возникновения неоплаченной части налога за текущий или истекшие периоды (долга тела суммы, пени, штрафа), такая сумма признается как обязательство в размере непогашенной суммы. Напротив, переплата по налогу на прибыль (сумма превышения), которая уже была уплачена в текущем или прошлых периодах сверх суммы реально образовавшейся с учетом уменьшения рассматриваемой базы – признается активом предприятиях. Любые возникающие у предприятия выгоды, связанные с налоговыми убытками, признаются в качестве актива в периоде возникновения убытка.

Стандарт не определяет конкретного алгоритма работы финансового менеджмента и составителей отчетности. Будет уместным сказать, что регламентом стандарта закреплены правила и логика, с которой необходимо подходить к учету налогов на прибыль фирмы. Такая методологическая основа для формирования системы финансово-экономического учета, основанного на одних принципах у разных компаний, в конечном счете благоприятствует оздоровлению всей финансовой системы мировой экономики за счет повышения общего уровня финансовой грамотности и внедрения на уровне частного бизнеса самых продуктивных методик работы с корпоративной финансовой отчетностью.

Оценка налоговых обязательств и активов всегда производятся с использованием налогового законодательства, методик и ставок, которые актуальны для данного рынка и имеют законную силу на конец отчетного периода. В этом смысле стандарт не устанавливает никаких базовых значений и требует ориентироваться на реальное действующее финансовое законодательство. Если существует различие между уровнями облагаемой налогом прибыли в размере ставок налогов, то при оценке используются прогнозируемые средние ставки налога. Размер балансовой стоимости отложенного актива пересматривается финансовой командой предприятия в каждом отчетном периоде по его завершении. При этом отложенные активы и обязательства не подлежат дисконтированию согласно требованиям стандарта «МСФО 12 Налоги на прибыль».

Согласно требованиям «МСФО IAS 12 Налоги на прибыль» предприятие должно разделять дополнительную информацию в разрезе доходов и расходов по налогу на прибыль, раскрывая эти вопросы по отдельности. Консолидированные сведения, которые в совокупности дают больший аналитический и управленческий эффект, могут суммироваться в группы показателей для того, чтобы предоставить пользователям отчетности более простой в работе инструмент. Например, в группу детализирующих показателей составители отчетности могут включить данные по корректировкам между налоговыми периодами и сведения, объясняющие установленные фирмой метрики налоговых данных.

Второй группой могут стать сведения, раскрывающие особенности отраженных в отчетности данных, демонстрирующих, например, взаимосвязи дохода(расхода) по налогу на прибыль и суммы бухгалтерской прибыли в целом. Для того чтобы наиболее полным образом отразить все метрики, данные и условия, которые компания считает целесообразно отразить для достижения цели по достоверному раскрытию своих текущих и прогнозируемых налоговых обязательств – компания дополняет отчетность любой существенной информацией на свое усмотрение.

Выводы и заключение по МСФО IAS 12 Налоги на прибыль

Налог на прибыль является одним из ключевых и в тоже время сложных финансовых показателей компании и экономического состояния рассматриваемого бизнеса. Стандарт «IAS 12 Налоги на прибыль» помогает компаниям, ведущим свою деятельность согласно международным стандартам финансовой отчетности, разработать на базе указанных рекомендаций собственную систему учета налога на прибыль вне зависимости от периодов учета и общего сложного состава этого многоуровневого показателя.

Применение комплекса рекомендаций, изложенных в стандарте, позволяет провести правильную оценку и обоснованное признание всех составляющих, связанных с темой налога на прибыль в текущем и будущем периодах, деятельности компании. Такой подход способствует оздоровлению финансовой системы предприятия и формированию налоговой политики, отвечающей современным реалиям, что в свою очередь поднимает финансовую устойчивость и конкурентоспособность.

Налогооблагаемые временные разницы

15 Отложенное налоговое обязательство признается в отношении всех налогооблагаемых временных разниц, кроме случаев, когда данное налоговое обязательство возникает в результате:

(a) первоначального признания гудвила; или(b) первоначального признания актива или обязательства вследствие операции, которая:

(i) не является объединением бизнесов; и(ii) на момент ее совершения не оказывает влияния ни на бухгалтерскую прибыль, ни на налогооблагаемую прибыль (налоговый убыток).

Однако в отношении налогооблагаемых временных разниц, связанных с инвестициями в дочерние организации, филиалы и ассоциированные организации, а также с долями участия в совместном предпринимательстве, отложенное налоговое обязательство признается в соответствии с пунктом .

16 Сам факт признания актива предполагает, что возмещение его балансовой стоимости будет иметь форму экономических выгод, которые поступят в организацию в будущих периодах. Если балансовая стоимость актива превышает его налоговую стоимость, то сумма налогооблагаемых экономических выгод будет превышать сумму, которую разрешено будет принять к вычету в налоговых целях. Эта разница представляет собой налогооблагаемую временную разницу, а обязанность по уплате возникающих в результате налогов на прибыль в будущих периодах - отложенное налоговое обязательство. По мере того как будет происходить возмещение балансовой стоимости актива, указанная налогооблагаемая временная разница будет восстанавливаться, и организация получит налогооблагаемую прибыль. В результате становится вероятным отток из организации экономических выгод в форме налоговых платежей. Вследствие этого настоящий стандарт требует признания всех отложенных налоговых обязательств, за исключением определенных ситуаций, описанных в пунктах и .

ПримерАктив с первоначальной стоимостью 150 имеет балансовую стоимость 100. Накопленная амортизация в налоговых целях составляет 90, а применимая ставка налога - 25%.

Налоговая стоимость актива равна 60 (первоначальная стоимость в размере 150 за вычетом накопленной налоговой амортизации в размере 90). Для того чтобы обеспечить возмещение балансовой стоимости 100, организация должна заработать налогооблагаемый доход в размере 100, но при этом она сможет принять к вычету только налоговую амортизацию в размере 60. Следовательно, организация уплатит налог на прибыль в размере 10 (25% от 40), когда произойдет возмещение балансовой стоимости актива. Разница между балансовой стоимостью 100 и налоговой стоимостью 60 представляет собой налогооблагаемую временную разницу в размере 40. Таким образом, организация признает отложенное налоговое обязательство в размере 10 (25% от 40), представляющее собой налоги на прибыль, которые она уплатит при возмещении балансовой стоимости данного актива.

17 Некоторые временные разницы возникают в том случае, когда доход или расход включается в бухгалтерскую прибыль в одном периоде, а в налогооблагаемую прибыль - в другом периоде. Такие временные разницы часто называют временными разницами. Ниже приведены примеры подобных временных разниц, которые представляют собой налогооблагаемые временные разницы и, следовательно, приводят к возникновению отложенных налоговых обязательств:

(a) процентный доход включается в бухгалтерскую прибыль путем пропорционального разнесения по времени, однако в некоторых юрисдикциях может предусматриваться его включение в налогооблагаемую прибыль в момент получения денежных средств. Налоговая стоимость любой дебиторской задолженности, признанной в отчете о финансовом положении в отношении такого дохода, равняется нулю, поскольку эти доходы не влияют на налогооблагаемую прибыль до момента получения денежных средств;(b) амортизация, используемая при определении налогооблагаемой прибыли (налогового убытка), может отличаться от той, которая используется при определении бухгалтерской прибыли. Временная разница представляет собой разницу между балансовой стоимостью соответствующего актива и его налоговой стоимостью, которая равняется первоначальной стоимости актива, с учетом всех относящихся к этому активу вычетов, которые допускаются налоговыми органами при определении налогооблагаемой прибыли текущего и предыдущих периодов. Когда имеет место ускоренная налоговая амортизация, возникает налогооблагаемая временная разница, которая приводит к отложенному налоговому обязательству (если скорость налоговой амортизации меньше скорости бухгалтерской амортизации, то возникает вычитаемая временная разница, которая приводит к отложенному налоговому активу); и

(c) затраты на разработки могут быть капитализированы, и их амортизация будет учитываться в последующих периодах при определении бухгалтерской прибыли, однако они вычитаются при определении налогооблагаемой прибыли в периоде их возникновения. Такие затраты на разработки имеют налоговую стоимость, равную нулю, поскольку они уже были вычтены из налогооблагаемой прибыли. Временная разница представляет собой разницу между балансовой стоимостью капитализированных затрат на разработки и их налоговой стоимостью, равной нулю.

18 Временные разницы также возникают, когда:

(a) идентифицируемые активы и обязательства, приобретенные и принятые при объединении бизнесов, признаются по их справедливой стоимости в соответствии с МСФО (IFRS) 3 "Объединения бизнесов" , однако в налоговых целях аналогичная корректировка не производится (см. пункт );(b) активы переоцениваются без аналогичной корректировки в налоговых целях (см. пункт );

(c) при объединении бизнесов возникает гудвил (см. пункт );

(d) налоговая стоимость актива или обязательства при первоначальном признании отличается от их первоначальной балансовой стоимости, например, когда организация получает государственную субсидию в отношении актива, которая не подлежит налогообложению (см. пункты и ); или

(e) балансовая стоимость инвестиций в дочерние организации, филиалы и ассоциированные организации или долей участия в совместном предпринимательстве начинает отличаться от налоговой стоимости этих инвестиций или долей участия (см. пункты - ).

19 За некоторым исключением идентифицируемые активы и обязательства, приобретаемые и принимаемые при объединении бизнесов, признаются по их справедливой стоимости на дату приобретения. Временные разницы возникают в том случае, когда объединение бизнесов не оказывает влияния или влияет иначе на налоговую стоимость указанных идентифицируемых приобретаемых активов и принимаемых обязательств. Например, если балансовая стоимость актива увеличивается до справедливой стоимости, но при этом налоговая стоимость данного актива остается равной его первоначальной стоимости для прежнего собственника, возникает налогооблагаемая временная разница, которая приводит к отложенному налоговому обязательству. Возникшее таким образом отложенное налоговое обязательство оказывает влияние на гудвил (см. пункт ).

Активы, учитываемые по справедливой стоимости

20 Согласно МСФО, определенные активы разрешается или требуется учитывать по справедливой стоимости или переоценивать (см., например, МСФО (IAS) 16 "Основные средства" , МСФО (IAS) 38 "Нематериальные активы" , МСФО (IAS) 40 "Инвестиционная недвижимость" , МСФО (IFRS) 16 "Аренда" и МСФО (IFRS) 9 "Финансовые инструменты"). В некоторых юрисдикциях переоценка или иной пересчет актива до справедливой стоимости влияет на налогооблагаемую прибыль (налоговый убыток) за текущий период. В результате налоговая стоимость данного актива корректируется и никакой временной разницы не возникает. В других юрисдикциях переоценка или пересчет актива не влияет на налогооблагаемую прибыль за период, в котором производится эта переоценка или этот пересчет, и, следовательно, налоговая стоимость данного актива не корректируется. Тем не менее возмещение его балансовой стоимости в будущем приведет к получению организацией налогооблагаемого притока экономических выгод, при этом сумма, которая будет подлежать вычету в налоговых целях, будет отличаться от суммы указанных экономических выгод. Разница между балансовой стоимостью переоцененного актива и его налоговой стоимостью представляет собой временную разницу и приводит к возникновению отложенного налогового обязательства или актива. Это так, даже если:

(a) организацией не планируется выбытие актива; в таких случаях переоцененная балансовая стоимость актива будет возмещаться через использование и это создаст налогооблагаемый доход, превышающий величину амортизации, которая будет принята к вычету для налоговых целей в будущих периодах; или(b) налог на прирост стоимости откладывается, если поступления от выбытия данного актива инвестируются в аналогичные активы; в таких случаях налог в конечном итоге будет подлежать уплате при продаже или использовании этих аналогичных активов.

21 Гудвил, возникающий при объединении бизнесов, оценивается в сумме превышения указанного ниже подпункта (a) над подпунктом (b):

(a) совокупность:(i) переданного возмещения, оцениваемого в соответствии с МСФО (IFRS) 3, который обычно требует определения справедливой стоимости на дату приобретения;(ii) величины любой неконтролирующей доли участия в объекте приобретения, признанной в соответствии с МСФО (IFRS) 3; и

(iii) при поэтапном объединении бизнесов - справедливой стоимости ранее имевшейся доли приобретателя в капитале объекта приобретения по состоянию на дату приобретения;

(b) нетто-величина идентифицируемых приобретаемых активов и принимаемых обязательств, оцененных в соответствии с МСФО (IFRS) 3 по состоянию на дату приобретения.

Многие налоговые органы не разрешают принимать уменьшение балансовой стоимости гудвила в качестве вычитаемых расходов при определении налогооблагаемой прибыли. Кроме того, в таких юрисдикциях первоначальная стоимость гудвила зачастую не принимается к вычету при выбытии соответствующего бизнеса из дочерней организации. В таких юрисдикциях гудвил имеет налоговую стоимость, равную нулю. Любая разница между балансовой стоимостью гудвила и его налоговой стоимостью, равной нулю, представляет собой налогооблагаемую временную разницу. Однако настоящий стандарт не разрешает признавать возникшее при этом отложенное налоговое обязательство, поскольку гудвил оценивается как остаточная величина и признание такого отложенного налогового обязательства привело бы к увеличению балансовой стоимости гудвила.

21A Последующие уменьшения величины отложенного налогового обязательства, не признанного ввиду того, что оно возникает в связи с первоначальным признанием гудвила, также считаются возникшими в результате первоначального признания гудвила и, следовательно, не признаются в соответствии с пунктом . Например, если в результате объединения бизнесов организация признает гудвил в размере 100 д. е., налоговая стоимость которого равна нулю, то пункт запрещает организации признавать соответствующее отложенное налоговое обязательство. Если впоследствии организация признает убыток от обесценения этого гудвила в размере 20 д. е., то сумма налогооблагаемой временной разницы, относящаяся к гудвилу, сократится со 100 д. е. до 80 д. е. с соответствующим уменьшением величины непризнанного отложенного налогового обязательства. Это уменьшение величины непризнанного отложенного налогового обязательства также рассматривается как относящееся к первоначальному признанию данного гудвила и, следовательно, не подлежит признанию, согласно пункту .

21B Тем не менее, отложенные налоговые обязательства по налогооблагаемым временным разницам, относящимся к гудвилу, признаются в той мере, в которой они не связаны с первоначальным признанием гудвила. Например, если в результате объединения бизнесов организация признает гудвил в размере 100 д. е., который принимается к вычету в налоговых целях по ставке 20 процентов в год начиная с года приобретения бизнеса, то налоговая стоимость гудвила составит 100 д. е. при первоначальном признании и 80 д. е. - по состоянию на конец года приобретения. Если балансовая стоимость гудвила на конец года приобретения не изменится и составит 100 д. е., в конце этого года возникнет налогооблагаемая временная разница в размере 20 д. е. Поскольку эта налогооблагаемая временная разница не относится к первоначальному признанию гудвила, возникающее отложенное налоговое обязательство подлежит признанию.

22 Временная разница может возникнуть при первоначальном признании актива или обязательства, например, если первоначальная стоимость актива не будет приниматься к вычету в налоговых целях частично или полностью. Метод учета такой временной разницы зависит от характера операции, которая привела к первоначальному признанию соответствующего актива или обязательства:

(a) при объединении бизнесов организация признает любые отложенные налоговые обязательства или активы, и это влияет на признаваемую ею сумму гудвила или прибыли от выгодного приобретения (см. пункт );(b) если операция влияет либо на бухгалтерскую прибыль, либо на налогооблагаемую прибыль, организация признает любую величину возникшего при этом отложенного налогового обязательства или актива, а соответствующий расход или доход по отложенному налогу признает в составе прибыли или убытка (см. пункт );

(c) если операция не является объединением бизнесов и не влияет ни на бухгалтерскую прибыль, ни на налогооблагаемую прибыль, организация должна была бы - при отсутствии освобождения, предусмотренного пунктами и - признать возникшее отложенное налоговое обязательство или актив и скорректировать балансовую стоимость соответствующего актива или обязательства на ту же сумму. Такие корректировки сделали бы финансовую отчетность менее прозрачной. Ввиду этого настоящий стандарт не разрешает организации признавать возникающие отложенные налоговые обязательства или активы ни при первоначальном признании, ни впоследствии (см. представленный ниже пример). Кроме того, организация не признает последующие изменения в величине непризнанного отложенного налогового обязательства или актива по мере амортизации указанного актива.

Пример, иллюстрирующий пункт 22(c)Актив, имеющий первоначальную стоимость 1 000, организация планирует использовать на протяжении пятилетнего срока его полезного использования, с последующим выбытием по ликвидационной стоимости, равной нулю. Ставка налога составляет 40%. Амортизация актива не принимается к вычету в налоговых целях. Прибыль или убыток, которые возникнут при выбытии актива, не будут подлежать ни обложению налогом, ни вычету для налоговых целей.

По мере возмещения балансовой стоимости актива организация будет получать налогооблагаемый доход, который составит 1 000, и уплачивать налог, который составит 400. Возникшее отложенное налоговое обязательство в размере 400 организация не признает, поскольку оно возникает в связи с первоначальным признанием актива.

В следующем году балансовая стоимость актива составляет 800. В отношении полученного налогооблагаемого дохода в размере 800 организация должна будет уплатить налог в размере 320. Организация не признает возникшее отложенное налоговое обязательство в размере 320, поскольку оно возникает в связи с первоначальным признанием актива.

24 Отложенный налоговый актив должен признаваться в отношении всех вычитаемых временных разниц в той мере, в которой является вероятным наличие налогооблагаемой прибыли, против которой можно будет зачесть вычитаемую временную разницу, кроме случаев, когда этот отложенный налоговый актив возникает в результате первоначального признания актива или обязательства вследствие операции, которая:

(a) не является объединением бизнесов; и(b) на момент ее совершения не оказывает влияния ни на бухгалтерскую прибыль, ни на налогооблагаемую прибыль (налоговый убыток).

Однако в отношении вычитаемых временных разниц, связанных с инвестициями в дочерние организации, филиалы и ассоциированные организации, а также с долями участия в совместном предпринимательстве, отложенный налоговый актив признается в соответствии с пунктом .

25 Само признание обязательства предполагает, что его балансовая стоимость будет погашена в будущих периодах через отток из организации ресурсов, заключающих в себе экономические выгоды. Когда происходит отток ресурсов из организации, возможно, что их стоимость, частично или полностью, будет приниматься к вычету при определении налогооблагаемой прибыли более позднего периода, чем тот, в котором было признано это обязательство. В таких случаях возникает временная разница между балансовой стоимостью обязательства и его налоговой стоимостью. Следовательно, возникает отложенный налоговый актив в отношении налогов на прибыль, которые будут возмещены в будущих периодах, в которых соответствующую часть обязательства можно будет вычесть при определении налогооблагаемой прибыли. Аналогично, если балансовая стоимость актива меньше его налоговой стоимости, разница приводит к возникновению отложенного налогового актива в отношении налогов на прибыль, которые будут подлежать возмещению в будущих периодах.

ПримерОрганизация признает обязательство в размере 100 в отношении начисленных затрат по предоставленной гарантии на продукцию. Затраты по выполнению гарантийных обязательств не подлежат вычету в налоговых целях до тех пор, пока организация не произведет соответствующие выплаты. Ставка налога составляет 25%.

Налоговая стоимость данного обязательства равна нулю (балансовая стоимость в размере 100 минус сумма, которая будет подлежать вычету в налоговых целях в отношении этого обязательства в будущих периодах). При погашении обязательства по его балансовой стоимости организация уменьшит свою будущую налогооблагаемую прибыль на 100 и, следовательно, уменьшит свои будущие налоговые платежи на 25 (100 по ставке 25%). Разница между балансовой стоимостью, равной 100, и налоговой стоимостью, равной нулю, представляет собой вычитаемую временную разницу в размере 100. Следовательно, организация признает отложенный налоговый актив в размере 25 (100 по ставке 25%) при условии, что является вероятным получение организацией в будущих периодах налогооблагаемой прибыли, достаточной для того, чтобы воспользоваться возможностью уменьшения налоговых платежей.

26 Ниже представлены примеры вычитаемых временных разниц, приводящих к возникновению отложенных налоговых активов:

(a) Затраты по пенсионным программам могут вычитаться при определении бухгалтерской прибыли по мере оказания услуг работником, однако подлежать вычету при определении налогооблагаемой прибыли только тогда, когда организация либо перечисляет взносы в пенсионный фонд, либо выплачивает пенсии работникам. Между балансовой стоимостью данного обязательства и его налоговой стоимостью существует временная разница. Налоговая стоимость подобного обязательства обычно равна нулю. Такая вычитаемая временная разница приводит к возникновению отложенного налогового актива, поскольку организация получит экономические выгоды в форме вычета из налогооблагаемой прибыли в момент перечисления взносов или выплаты пенсий.(b) Затраты на исследования признаются в качестве расходов при определении бухгалтерской прибыли в периоде их возникновения, однако возможно, что они будут приняты к вычету при определении налогооблагаемой прибыли (налогового убытка) только в более позднем периоде. Разница между налоговой стоимостью этих затрат на исследования, представляющей собой сумму, которую налоговые органы позволят вычесть в будущих периодах, и их балансовой стоимостью, равной нулю, является вычитаемой временной разницей, приводящей к возникновению отложенного налогового актива.

(c) За некоторыми исключениями идентифицируемые активы и обязательства, приобретаемые и принимаемые при объединении бизнесов, организация признает по их справедливой стоимости на дату приобретения. Если то или иное принимаемое обязательство признается на дату приобретения, но соответствующие затраты будут приняты к вычету при определении налогооблагаемой прибыли только в более позднем периоде, возникает вычитаемая временная разница, которая приводит к образованию отложенного налогового актива. Отложенный налоговый актив также возникает, когда справедливая стоимость идентифицируемого приобретаемого актива является меньше его налоговой стоимости. И в том, и в другом случае возникающий отложенный налоговый актив влияет на величину гудвила (см. пункт ).

(d) Некоторые активы могут учитываться по справедливой стоимости или переоцениваться без аналогичной корректировки их стоимости в налоговых целях (см. пункт ). Вычитаемая временная разница возникает, если налоговая стоимость такого актива превышает его балансовую стоимость.

Пример, иллюстрирующий пункт 26(d)Определение вычитаемой временной разницы в конце года 2:

В начале года 1 Организация A приобретает за 1 000 д. е. долговой инструмент номинальной стоимостью 1 000 д. е., которая подлежит уплате при наступлении срока погашения через 5 лет, с процентной ставкой 2%, процент в соответствии с которой выплачивается в конце каждого года. Эффективная процентная ставка составляет 2%. Долговой инструмент оценивается по справедливой стоимости.

В конце года 2 в результате увеличения рыночных процентных ставок до 5% справедливая стоимость долгового инструмента уменьшилась до 918 д. е. Если Организация A продолжит удерживать долговой инструмент, то получение ею всех предусмотренных договором денежных потоков является вероятным.

Прибыли (убытки) по долговому инструменту являются налогооблагаемыми (вычитаемыми) только в случае их реализации. Прибыли (убытки), возникающие при продаже или погашении долгового инструмента, рассчитываются для целей налогообложения как разница между полученной суммой и первоначальной стоимостью долгового инструмента.

Соответственно, налоговой базой долгового инструмента является его первоначальная стоимость.

Разница между балансовой стоимостью долгового инструмента в отчете о финансовом положении Организации A в размере 918 д. е. и его налоговой базой в размере 1 000 д. е. обуславливает возникновение вычитаемой временной разницы в размере 82 д. е. в конце года 2 (см. пункты и ), вне зависимости от того, ожидает ли Организация A возмещения балансовой стоимости долгового инструмента посредством продажи или использования (т.е. его удержания и получения предусмотренных договором денежных потоков), либо посредством комбинации и того, и другого.

Это обусловлено тем, что вычитаемые временные разницы являются разницами между балансовой стоимостью актива или обязательства в отчете о финансовом положении и его налоговой базой, приводящими к суммам, которые являются вычитаемыми при определении налогооблагаемой прибыли (налогового убытка) будущих периодов, в которых балансовая стоимость актива или обязательства возмещается или погашается (см. пункт ). При определении налогооблагаемой прибыли (налогового убытка) в случае продажи или погашения актива Организация A получает вычет, эквивалентный его налоговой базе в размере 1 000 д. е.

27 Восстановление вычитаемых временных разниц приводит к вычетам при определении налогооблагаемой прибыли будущих периодов. Однако экономические выгоды в форме уменьшения налоговых платежей будут доступны организации только в случае получения достаточной налогооблагаемой прибыли, против которой можно будет зачесть суммы этих вычетов. Следовательно, организация признает отложенные налоговые активы, только если является вероятным наличие налогооблагаемой прибыли, против которой можно зачесть вычитаемые временные разницы.

27A Когда организация оценивает наличие налогооблагаемой прибыли, против которой она может зачесть вычитаемую временную разницу, она учитывает то, ограничивает ли налоговое законодательство источники налогооблагаемой прибыли, против которой она может делать вычеты при восстановлении такой вычитаемой временной разницы. Если налоговое законодательство не предусматривает таких ограничений, организация оценивает вычитаемую временную разницу в совокупности со всеми прочими вычитаемыми временными разницами. Однако если законодательство ограничивает зачет убытков вычетом из дохода определенного вида, вычитаемая временная разница оценивается только в совокупности с прочими вычитаемыми временными разницами определенного вида.

28 Считается, что наличие налогооблагаемой прибыли, против которой можно зачесть вычитаемую временную разницу, является вероятным, когда в достаточном объеме имеются налогооблагаемые временные разницы, относящиеся к одному и тому же налоговому органу и к одной и той же организации, операции которой облагаются налогом, которые, как ожидается, будут восстановлены:

(a) в том же периоде, в котором ожидается восстановление вычитаемой временной разницы; или(b) в периодах, на которые может быть перенесен из предыдущих или последующих периодов налоговый убыток, в отношении которого был признан отложенный налоговый актив.

При подобных обстоятельствах отложенный налоговый актив признается в том периоде, в котором возникают вычитаемые временные разницы.

29 При отсутствии достаточного объема налогооблагаемых временных разниц, относящихся к одному и тому же налоговому органу и к одной и той же организации, операции которой облагаются налогом, отложенный налоговый актив признается в той мере, в которой:

(a) вероятно получение организацией достаточной налогооблагаемой прибыли, относящейся к тому же самому налоговому органу и той же самой организации, операции которой облагаются налогом, в том же периоде, в котором будет проведено восстановление вычитаемой временной разницы (или в периодах, на которые может быть перенесен из предыдущих или последующих периодов налоговый убыток, в отношении которого был признан отложенный налоговый актив). При оценке перспектив получения достаточной налогооблагаемой прибыли в будущих периодах организация:(i) сравнивает вычитаемые временные разницы с будущей налогооблагаемой прибылью, которая исключает налоговые вычеты, обусловленные восстановлением этих вычитаемых временных разниц. Такое сравнение показывает степень, в которой будущей налогооблагаемой прибыли будет достаточно для того, чтобы организация вычла суммы, обусловленные восстановлением этих вычитаемых временных разниц;(ii) не принимает во внимание налогооблагаемые суммы, возникающие из вычитаемых временных разниц, возникновение которых ожидается в будущих периодах, поскольку сам этот отложенный налоговый актив, возникающий из указанных вычитаемых временных разниц, будет требовать для своего использования наличия будущей налогооблагаемой прибыли;

(b) организация располагает возможностями налогового планирования, которые обеспечат наличие налогооблагаемой прибыли в соответствующих периодах.

29A Оценка вероятной будущей налогооблагаемой прибыли может предусматривать возмещение некоторых активов организации в сумме, превышающей их балансовую стоимость, при наличии достаточных свидетельств вероятности ее получения организацией. Например, в том случае, когда актив оценивается по справедливой стоимости, организация должна проанализировать, имеются ли достаточные свидетельства для вывода о том, что возмещение организацией актива в сумме, превышающей его балансовую стоимость, является вероятным. Это может иметь место, например, в том случае, когда организация предполагает удерживать долговой инструмент с фиксированной ставкой и получать предусмотренные договором денежные потоки.

30 Возможности налогового планирования представляют собой действия, которые могут быть предприняты организацией для создания или увеличения налогооблагаемой прибыли в определенном периоде до истечения срока, в течение которого разрешается использовать перенесенный на будущее налоговый убыток или налоговую льготу. Например, в некоторых юрисдикциях создание или увеличение налогооблагаемой прибыли возможно вследствие:

(a) выбора одного из двух вариантов налогообложения процентных доходов: либо по методу начисления, т.е. в сумме начисленных процентов, либо по кассовому методу, т.е. в сумме полученных процентов;(b) отсрочки получения тех или иных вычетов из налогооблагаемой прибыли;

(c) продажи и, возможно, обратной аренды активов, стоимость которых повысилась, но их налоговая стоимость не была скорректирована с целью отражения такого повышения; и

(d) продажи актива, генерирующего необлагаемый налогом доход (например, в некоторых юрисдикциях к таковым относятся государственные облигации), с целью приобретения другой инвестиции, генерирующей налогооблагаемый доход.

Если применение механизмов налогового планирования приводит к переносу налогооблагаемой прибыли с более позднего на более ранний период, возможность использования налогового убытка или налоговой льготы по-прежнему зависит от наличия будущей налогооблагаемой прибыли, источником которой не является будущее возникновение временных разниц.

31 Если в недавнем прошлом организация имела убытки, организация должна руководствоваться пунктами и .

32 [Удален]

Гудвил

32A Если балансовая стоимость гудвила, возникшего при объединении бизнесов, меньше его налоговой стоимости, данная разница приводит к возникновению отложенного налогового актива. Отложенный налоговый актив, возникающий в результате первоначального признания гудвила, должен признаваться в рамках учета объединения бизнесов в той мере, в которой является вероятным наличие в будущем налогооблагаемой прибыли, против которой можно зачесть данную вычитаемую временную разницу.

Первоначальное признание актива или обязательства

33 Одним из случаев возникновения отложенного налогового актива при первоначальном признании актива является ситуация, когда не облагаемая налогом государственная субсидия, относящаяся к активу, вычитается при расчете балансовой стоимости этого актива, но в налоговых целях не вычитается из амортизируемой величины данного актива (то есть из его налоговой стоимости). Балансовая стоимость указанного актива меньше его налоговой стоимости, что приводит к возникновению вычитаемой временной разницы. Государственные субсидии могут также представляться в отчетности как отложенный доход, и в этом случае разница между отложенным доходом и его налоговой стоимостью, равной нулю, является вычитаемой временной разницей. Какой бы способ представления не выбрала организация, она не признает возникающий отложенный налоговый актив по причинам, указанным в пункте .

Неиспользованные налоговые убытки и неиспользованные налоговые льготы

34 Отложенный налоговый актив должен признаваться в отношении перенесенных на будущие периоды неиспользованных налоговых убытков и неиспользованных налоговых льгот в той мере, в которой является вероятным наличие будущей налогооблагаемой прибыли, против которой можно будет зачесть эти неиспользованные налоговые убытки и неиспользованные налоговые льготы.

35 Критерии признания отложенных налоговых активов, возникающих вследствие переноса на будущие периоды неиспользованных налоговых убытков и налоговых льгот, аналогичны критериям признания отложенных налоговых активов, возникающих вследствие вычитаемых временных разниц. Тем не менее наличие неиспользованных налоговых убытков является веским подтверждением того, что будущей налогооблагаемой прибыли может и не быть. Следовательно, если в недавнем прошлом организация имела убытки, она признает отложенный налоговый актив в отношении неиспользованных налоговых убытков или налоговых льгот только в той мере, в которой у организации имеются в достаточном объеме налогооблагаемые временные разницы или существует иное убедительное свидетельство того, что в будущем возникнет достаточная налогооблагаемая прибыль, против которой организация сможет зачесть неиспользованные налоговые убытки или неиспользованные налоговые льготы. При таких обстоятельствах пункт требует раскрытия информации о сумме данного отложенного налогового актива и характере свидетельства, на основании которого он был признан.

36 При оценке вероятности наличия налогооблагаемой прибыли, против которой можно будет зачесть неиспользованные налоговые убытки или неиспользованные налоговые льготы, организация принимает во внимание следующие критерии:

(a) имеются ли у этой организации в достаточном объеме налогооблагаемые временные разницы, относящиеся к тому же самому налоговому органу и к той же самой организации, операции которой облагаются налогом, которые приведут к возникновению налогооблагаемых сумм, против которых можно будет зачесть неиспользованные налоговые убытки или неиспользованные налоговые льготы до истечения срока их действия;(b) является ли вероятным возникновение у этой организации налогооблагаемой прибыли до того, как истечет срок действия неиспользованных налоговых убытков или неиспользованных налоговых льгот;

(c) являются ли неиспользованные налоговые убытки следствием идентифицируемых причин, повторное возникновение которых маловероятно; и

(d) имеются ли у организации возможности налогового планирования (см. пункт ), которые приведут к образованию налогооблагаемой прибыли в том периоде, в котором можно будет зачесть неиспользованные налоговые убытки или неиспользованные налоговые льготы.

В той мере, в которой наличие налогооблагаемой прибыли, против которой можно будет зачесть неиспользованные налоговые убытки или неиспользованные налоговые льготы, не является вероятным, отложенный налоговый актив не признается.

Повторная оценка непризнанных отложенных налоговых активов

37 На конец каждого отчетного периода организация повторно оценивает непризнанные отложенные налоговые активы. Организация признает тот или иной ранее не признанный отложенный налоговый актив в той мере, в которой становится вероятным, что будущая налогооблагаемая прибыль позволит возместить этот отложенный налоговый актив. Например, улучшение условий торговли может повысить вероятность того, что организация в будущем сможет получить достаточную налогооблагаемую прибыль, чтобы отложенный налоговый актив стал удовлетворять критериям признания, изложенным в пункте или . Еще одним примером является ситуация, когда организация повторно оценивает отложенные налоговые активы на дату объединения бизнесов или на более позднюю дату (см. пункты и ).

Инвестиции в дочерние организации, филиалы, ассоциированные организации и доли участия в совместном предпринимательстве

38 Временные разницы возникают, когда балансовая стоимость инвестиций в дочерние организации, филиалы и ассоциированные организации или доли участия в совместном предпринимательстве (а именно доли материнской организации или инвестора в чистых активах дочерней организации, филиала, ассоциированной организации или объекта инвестиций, включая балансовую стоимость гудвила) становится отличной от налоговой стоимости (зачастую равной первоначальной стоимости) данной инвестиции или доли участия. Такие разницы могут возникать в целом ряде различных обстоятельств, например:

(a) в случае существования нераспределенной прибыли дочерних организаций, филиалов, ассоциированных организаций или совместного предпринимательства;(b) в случае изменения валютных курсов, когда материнская организация и ее дочерняя организация находятся в разных странах; и

(c) в случае уменьшения балансовой стоимости инвестиции в ассоциированную организацию до ее возмещаемой величины.

В консолидированной финансовой отчетности временная разница в отношении инвестиции может отличаться от временной разницы в отношении этой инвестиции в отдельной финансовой отчетности материнской организации, если в своей отдельной финансовой отчетности материнская организация учитывает указанную инвестицию по первоначальной стоимости или по переоцененной стоимости.

39 Организация должна признать отложенное налоговое обязательство в отношении всех налогооблагаемых временных разниц, связанных с инвестициями в дочерние организации, филиалы, ассоциированные организации и с долями участия в совместном предпринимательстве, за исключением ситуаций, когда выполняются оба следующих условия:

(a) эта организация, являющаяся материнской организацией, инвестором, участником совместного предприятия или участником совместной операции, способна контролировать сроки восстановления соответствующей временной разницы; и(b) является вероятным, что в обозримом будущем эта временная разница не будет восстановлена.

40 Поскольку материнская организация контролирует политику дочерней организации в отношении дивидендов, она в состоянии контролировать сроки восстановления временных разниц, связанных с данной инвестицией (включая временные разницы, возникающие не только в отношении нераспределенной прибыли, но также и в отношении курсовых разниц от пересчета валюты). Кроме того, во многих случаях будет практически неосуществимым определение суммы налогов на прибыль, которые подлежали бы уплате в момент восстановления этой временной разницы. Следовательно, если материнская организация определила, что указанная прибыль не будет распределена в обозримом будущем, она не признает отложенное налоговое обязательство. Тот же подход применяется и к инвестициям в филиалы.

41 Немонетарные активы и обязательства организации оцениваются в ее функциональной валюте (см. МСФО (IAS) 21 "Влияние изменений валютных курсов"). Если налогооблагаемая прибыль или налоговый убыток организации (и, следовательно, налоговая стоимость ее немонетарных активов и обязательств) определяется в иной валюте, изменения соответствующего обменного курса приводят к возникновению временных разниц, в отношении которых признается отложенное налоговое обязательство или (с учетом пункта ) актив. Сумма возникшего отложенного налога признается в составе прибыли или убытка по дебету или по кредиту (см. пункт ).

42 Инвестор, имеющий долю в ассоциированной организации, не контролирует указанную организацию и обычно не имеет возможности определять ее политику в отношении дивидендов. Следовательно, при отсутствии соглашения, устанавливающего запрет на распределение прибыли ассоциированной организации в обозримом будущем, инвестор признает отложенное налоговое обязательство в отношении налогооблагаемых временных разниц, связанных с его инвестицией в ассоциированную организацию. В некоторых случаях возможно, что инвестор не в состоянии определить сумму налога, которая подлежала бы уплате при возмещении первоначальной стоимости его инвестиции в ассоциированную организацию, но может определить, что сумма налога будет не меньше некоторой минимальной величины. В таких случаях отложенное налоговое обязательство оценивается в этой величине.

43 Соглашение между участниками совместного предпринимательства обычно регулирует вопросы распределения прибыли и определяет, требуется ли для решения таких вопросов согласие всех сторон или какой-либо группы сторон. Если участник совместного предприятия или участник совместных операций может контролировать сроки распределения своей доли в прибыли объекта совместного предпринимательства и при этом вероятно, что в обозримом будущем его доля прибыли распределяться не будет, отложенное налоговое обязательство не признается.

44 Организация должна признать отложенный налоговый актив в отношении всех вычитаемых временных разниц, возникающих вследствие инвестиций в дочерние организации, филиалы и ассоциированные организации, а также долей участия в совместном предпринимательстве в той мере и только в той мере, в которой является вероятным то, что:

(a) временная разница будет в обозримом будущем восстановлена; и(b) возникнет налогооблагаемая прибыль, против которой можно будет зачесть соответствующую временную разницу.

45 При принятии решения о признании отложенного налогового актива в отношении вычитаемых временных разниц, связанных с ее инвестициями в дочерние организации, филиалы и ассоциированные организации, а также ее долями участия в совместном предпринимательстве, организация принимает во внимание указания, изложенные в пунктах - .

Сверка налогового и бухгалтерского учета - достаточно сложная и неудобная задача для многих аудиторов и бухгалтеров. Рассмотрим простой подход к налоговой выверке в соответствии c IAS 12, позволяющий избежать ошибок и сэкономить время.

Многие аудиторы и бухгалтеры откровенно ненавидят выверку налога на прибыль (т.е. выверку взаимосвязи между налоговым и бухгалтерским учетом ).

Основная причина заключалась в том, что многие не понимают цели этого. Это похоже на кучу цифр и процентов, которые никогда не складываются в нужную таблицу.

Клиенты аудиторов тоже ненавидят эту проверку, особенно если в их учете есть сложные операции, или произошло изменение ставки налога или что-то еще.

Тем не менее, выполняя эту задачу, можно сэкономить много времени, если использовать правильные источники информации и правильный подход.

Что такое налоговая сверка?

«объяснение взаимосвязи между расходом (доходом) по налогу и бухгалтерской прибылью».

Что это означает взаимосвязь между налогом на прибыль и бухгалтерской прибылью?

На самом деле это не так, потому что налоговый учет подразумевает множество разных вещей, например:

- Расходы, не подлежащие вычету.

Это те расходы, которые вы понесли, но не можете вычесть из прибыли (налоговой базы) для целей налогообложения. Другими словами, вам нужно добавить их обратно к прибыли для целей вашего налогового расчета.

Примерами таких затрат являются расходы на обед с потенциальными клиентами (в большинстве стран), перерасход бензина и т. д. Конечно, перечень таких затрат зависит от законодательства конкретной страны. - Изменение ставки налога в течение налогового периода.

Если ставка налога изменилась, это повлияет на будущие периоды, и в результате отложенный налог, возникший в предыдущие периоды, должен быть скорректирован с учетом новой ставки налога. - Корректировки, относящиеся к предыдущим периодам.

- Корректировки, связанные с налоговыми убытками и т. д.

- Корректировки, связанные с изменениями в налоговой базе .

- Корректировки, связанные с изменениями способа расчета или возмещения.

- Влияние ставок иностранных налогов и т. д.

Из-за этих различий вы должны объяснить, почему ваш расход по налогу на прибыль НЕ равен бухгалтерской прибыли, умноженной на ставку налога.

Как представить налоговую сверку?

Стандарт IAS 12 дает вам два варианта:

1. Сверка налоговых расходов (доходов) :

Здесь вы пытаетесь объяснить различия между:

- Вашими налоговыми расходами или доходами, и

- Вашими теоретическими налоговыми расходами или доходами, который образуют вашу бухгалтерскую прибыль, умноженную на ставку налога.

2. Сверка ставки налоги :

В этом случае вы объясняете различия между:

- Применяемой ставкой налога и

- Средней эффективная налоговой ставкой, иногда называемой «теоретической налоговой ставкой» , которая является вашим налоговыми расходами или доходами, деленными на вашу бухгалтерскую прибыль.

Возможно, это выглядит просто и легко, и это действительно так во многих случаях.

Но иногда у компании так много операций с временными разницами, что сверку трудно подготовить.

Чтобы проиллюстрировать подход к налоговой выверке, рассмотрим практический пример, а также несколько советов о том, как действовать.

Пример сверки налога на прибыль.

Компания ABC - это производственное предприятие, которая делает налоговую сверку за год, закончившийся 31 декабря 20x8 года. У вас есть следующая информация:

- 1. Амортизационные отчисления за 20x8 год, допустимые в соответствии с налоговым законодательством, составляют 103 000 д.е. Бухгалтерская амортизация, включенная в операционные расходы, составляет 85 000 д.е. Балансовая стоимость основных средств составляет 800 000 д.е. Вычтенная ранее налоговая амортизация составляет 208 000 д.е., в соответствии с налоговыми декларациями до 20x8 года.

- 2. В 20x8 году у компании увеличились гарантийные обязательства по продукции на 2 500 д.е. Затраты на гарантийное обслуживание не облагаются налогом до тех пор, пока компания не оплатит претензии. Гарантийные претензии, выплаченные в 20x8 году, составили 3 100 д.е.

- 3. Расходы на рекламу, включенные в операционные расходы, составляют 900 д.е. Эти расходы не подлежат вычету для целей налогообложения.

- 4. Ставка налога на 20x8 год составляет 30% (28% в 20x7 году).

- 5. Отчет о финансовом положении (до налогообложения) и отчет прибылях и убытках приведены ниже:

|

Капитал и обязательства |

|||

|---|---|---|---|

|

Капитал |

|||

|

Внеоборотные активы |

Уставный капитал |

||

|

Основные средства |

Нераспределенная прибыль |

||

|

Долгосрочные обязательства |

|||

|

Оборотные активы |

Гарантийные обязательства |

||

|

Дебиторская задолженность |

Отложенные налоговые обязательства (с 20x7 года) |

||

|

Краткосрочные обязательства |

|||

|

Кредиторская задолженность |

|||

|

Итого, активы |

1 125 000 |

Итого, капитал и обязательства |

1 125 000 |

Решение:

Сложность этого примера в том, что вам нужно понять налоговую сверку в контексте финансовой отчетности, налоговых деклараций и другой информации.

Было бы не разумно показать пример налоговой сверки, не раскрывая полную картину.

Перед любыми попытками работать над налоговой выверкой убедитесь, что у вас есть следующая информация:

- Отчет о финансовом положении;

- Отчет о прибылях и убытках и прочем совокупном доходе;

- Налоговая декларация (или подробный расчет налога на прибыль);

- Детальный расчет активов или обязательств по отложенному налогу на конец предыдущего отчетного периода.

- Детальный расчет активов или обязательств по отложенному налогу на конец текущего отчетного периода.

Не имея этих 5 важных документов на руках, не стоит тратить свое время и начинать работу над налоговой сверкой.

Шаг 1. Подготовьте все необходимые документы и расчеты.

В нашем примере мы имеем п.1 и п.2, но у нас нет налоговых деклараций и расчетов отложенных налогов.

Сначала подготовим налоговую декларацию.

1. Расчет текущего налога на прибыль. Мы начнем с бухгалтерской прибыли, а затем сделаем все необходимые корректировки.

Текущий налог на прибыль = (80 000 + 88 400 - 106 000) * 30% = 18 690 д.е.

Примечание. Вы можете видеть, что вместо того, чтобы вычесть положительную разницу между налоговой амортизацией и амортизацией бухгалтерского учета, мы разделили эту корректировку на 2 числа. Это намного лучше для понимания того, как учитываются в расчете временные разницы.

2. Расчет отложенного налога за текущий год. Лучший способ - поместить все активы, обязательства и остальные с статьи (например, налоговые убытки) в таблицу и рассчитать временные разницы и отложенный налог.

|

Балансовая стоимость (A) |

Налоговая база (B) |

Времен- |

Отложен- |

|

|---|---|---|---|---|

|

Основные средства |

||||

|

Дебиторская задолженность |

||||

|

Денежные средства и их эквиваленты |

||||

|

Гарантийные обязательства |

||||

|

Кредиторская задолженность |

||||

|

Итого |

-15 900 |

Примечания:

- Активы - со знаком "+" и обязательства - со знаком "-"

- Налоговой базой основных средств является их балансовая стоимость в размере 800 000 д.е. за вычетом налоговой амортизации, сделанной до 20x8 года, в размере 208 000 д.е. и налоговой амортизации за 20x8 год в размере 103 000 д.е.

- Применяется ставка налога в размере 30% (ставка 20x8 года).

3. Расчет отложенного налога за предыдущий год. Это также очень важно, потому что вам нужно сверить, как временные разницы переносились на другой период.

Здесь метод такой же, как и раньше, только используются суммы и ставка предыдущего года.

В этом примере у нас нет финансовой отчетности за предыдущий год, поэтому сосредоточимся только на двух временных разницах:

Примечания:

- Показатель отложенного налога должен отображаться в балансе в той же сумме (9 632).

- Балансовая стоимость основных средств представляет собой балансовую стоимость по состоянию на 31 декабря 20x8 года в сумме 550 000 д.е. плюс амортизационные отчисления в 20x8 году на сумму 85 000 д.е. = 635 000 д.е.

- Налоговой базой ОС является их стоимость в размере 800 000 д.е. за вычетом налоговой амортизации до 20x8 года в размере 208 000 д.е.

- Балансовая стоимость гарантийных обязательств представляет собой их балансовую стоимость на 31 декабря 20x8 года на сумму 8 000 д.е. плюс оплаченные гарантийные обязательства на 3 100 д.е. за вычетом суммы вновь образовавшихся обязательств в размере 2 500 д.е.

- Применяется ставка налога в размере 28% (за 20x7 год).

Шаг 2. Расчет общих расходов по налогу на прибыль.

Общие расходы по налогу состоят из:

- Текущих расходов по налогу на прибыль: 1890 д.е. (из расчета 1 выше);

- Расходов по отложенному налогу на прибыль: 6 266 д.е. (см. ниже).

Общие расходы по налогу на прибыль в 20x8 = 18 690 д.е. + 6 268 д.е. = 24 958 д.е.

Расходы по отложенному налогу на прибыль рассчитываются как разница между:

- Отложенным налоговым обязательством по состоянию на 31 декабря 20x8 года: 15 900 д.е. (расчет 2 выше) и

- Отложенным налоговым обязательством по состоянию на 31 декабря 20x7 года: 9 632 д.е. (расчет 3 выше).

Во всяком случае, это очень важно: необходимо понять, как возникли расходы по отложенному налогу, на том случай, если ваша налоговая выверка не сойдется .

Как получены эти цифры:

1. Расходы по отложенному налогу, связанные с ОС , исчисляются на основе фактического текущего налога на прибыль:

- Бухгалтерская амортизация на 85 000 д.е.;

- Минус налоговая амортизация на 103 000 д.е.;

- Умножить на 30%.

2. Расходы по отложенному налогу, связанные с гарантийным обязательством , исчисляются из расчета фактического текущего налога на прибыль:

- Новый резерв за 20x8 год на 2 500 д.е.;

- Минус выплаченные претензии в 20x8 на 3 100 д.е.;

- Умножить на 30%.

3. Увеличение отложенных налоговых обязательств в результате увеличения ставки налога рассчитывается как:

- Начальный баланс отложенных налоговых обязательств на 9 632 д.е.

- Скорректировать с учетом изменения ставки с 28% до 30%: 9 632/28*2 = 688 д.е.

Шаг 3. Выполнение налоговой сверки.

Единственное, что нужно объяснить на этом этапе:

- Бухгалтерская прибыль в размере 80 000 д.е. умножена на ставку налога 30% = 24 000 д.е. и

- Расходы по налогу на прибыль составляют 24 958 д.е.

Представим расчет в следующей таблице:

Основной совет:

Если ваша налоговая сверка не имеет никакого смысла, вернитесь к текущему расчету налога на прибыль и убедитесь, что вы включили в расчет все статьи по отложенному налогу или добавили все расходы, которые не подлежат вычету (например, рекламные расходы, для которых отложенный налог не был признан).

В качестве альтернативы мы можем объяснить взаимосвязь между:

- Средней эффективной налоговой ставкой, рассчитанной как расходы по налогу на прибыль в размере 24 958 д.е., деленные на бухгалтерскую прибыль в размере 80 000 д.е. = 31,20%, и

- Применяемой налоговой ставкой, которая составляет 30%.

Это можно сделать в таком виде:

Это упражнение кажется довольно простым, но вы также можете видеть, что в такой задаче заключено много работы, и вы не можете делать эту работу изолированно от других вещей - вы должны подготовить все свои налоговые расчеты, чтобы увидеть полную картину и связи между суммами.

Самые большие проблемы при такой сверке возникают обычно в части отложенного налога .

Удостоверьтесь, что у вас есть четкие расчеты по отложенному налогу за текущий и предыдущий года и сопоставляйте их с текущей налоговой декларацией.

Если вы уверены, что временные разницы был правильно признаны как в вашей налоговой декларации, так и в вашем бухгалтерском учете, тогда вы скорее всего без особых проблем добьетесь успеха.

Многие российские компании ведут свою деятельность на территории других государств, именно поэтому их налоговая отчетность должна соответствовать международным стандартам.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Налоговая отчетность, используемая за рубежом, называется .

Благодаря рассматриваемому стандарту можно легко отразить в бухгалтерской отчетности активы, либо различного рода обязательства (или изменения) по налогу (отложенному).

Данный стандарт разрешает проблемы, возникающие ранее при отсутствии консолидации между формами налоговой отчетности.

Цель

Данный стандарт налогообложения используется для учета всех налогов, которыми облагается прибыль.

Налогами на прибыль в контексте стандарта ias 12 являются все отчисления, обязательные к выплате в соответствии с законодательством национальным, а также законодательством зарубежных государств.

Также МСФО учитывает выплаты, осуществляемые различными «дочками» и ассоциированными организациями, когда прибыль выплачивается той компании, которая осуществляет бухгалтерский учет и аудит.

Сфера применения

Международные стандарты финансовой отчетности (МСФО) уже довольно давно приняты и успешно используются в большей части различных стран Европы.

Компании, ведущие свою деятельность и получающие прибыль на территории действия ias 12, обязуются вести свою отчетность в полном соответствии со стандартами МСФО.

Исключением являются лишь те организации, ценные бумаги которых не присутствуют в обращении на бирже.

В Российской Федерации МСФО не действует, но с 1998 года принята к исполнению программа по реформированию бухгалтерской отчетности.

Целью её является приведение стандартов РФ к общему знаменателю с МСФО. Согласно этой программе реформирования, все банковские компании с 2005 года обязаны формировать свою отчетность согласно нормам МСФО.

Относительно недавно (утвержден летом 2010 года) Государственная дума приняла , который носит наименование «О консолидации финансовой отчетности».

Он обязывает все общественно значимые предприятия и фирмы формировать свою отчетность в соответствии МСФО.

Отчетность таким образом (консолидированную) должны публиковать компании следующих типов:

- страховые;

- кредитные;

- другие (ценные бумаги которых обращаются на различного рода биржах и в фондах).

Определения

Международные стандарты финансовой отчетности имеют довольно большое количество всевозможных терминов, используемых для общественного сектора отчетности.

Все они имеют свои аналоги в ПБУ 18/2:

| Термин | Разъяснение |

| accounting basis (метод учета) | Совокупность различных правил, используемых для учета начислений различного рода |

| accounting policies (учетная политика | Различного рода правила, используемые для формирования финансовой отчетности |

| accrual basis (метод начисления) | Метод учета, при использовании коего различного рода хозяйственные операции (хозяйственные или иные подобные) признаются действительными только в случае их реальности |

| actuarialgainsand losses (актуальная прибыль) | Различного рода корректирующие действия, позволяющие на основе ранее приобретенного опыта спрогнозировать будущую прибыль |

| amortization (амортизация) | Полное распределение стоимости актива (нематериального) |

| annual budget (годичный бюджет) | Распределенный бюджет на будущий год |

| approved budget (уже утвержденный бюджет) | Предоставление полномочий на осуществление разнообразных трат |

| assets (активы) | Имеющиеся у организации в собственности ресурсы |

| associate (дочерняя организация) | Компания, на которую оказывается существенное влияние |

| borrowing costs (займы) | Различного рода расходы, понесенные организацией по причине наличия кредитов или же займов |

| cash (финансы) | Различного рода денежные средства, имеющиеся до востребования |

| closing rate (обменный курс) | Обменный курс валюты на текущий ден |

| constructive obligation (обязательство) | Возникшее по каким-либо причинам обязательство у организации перед физическим или же юридическим лицом |

| contingent asset (актив условный) | Актив, появившийся в собственности организации в результате каких-либо событий |

| contingent liability (обязательство условное) | Какое-либо денежное обязательство, возникшее у компании в результате прошлых событий |

| depreciation (амортизация) | Распределение стоимости (амортизационной) какого-либо актива компании на протяжении всего срока его использования |

| effective interest method (эффективная процентная ставка) | Способ, позволяющий рассчитать амортизационную стоимость финансового актива или его обязательства |

| expenses (расходы) | Различного рода расходы в течении отчетного периода, выражаются уменьшением экономической выгоды, а также производственного потенциала компании |

| financial liability (финансовое обязательство) | Обязательство (любое), являющееся договорным |

| fines (штрафные санкции) | Санкции, применяемые к компании, укрывающей свои доходы или же неправильно составившей налоговую декларацию |

| oreign operation (зарубежная деятельность) | Вся деятельность компании за пределами государства |

| impairment (обесценивание) | Процесс, в результате которого стоимость чего-либо изменяется в меньшую сторон |

| liabilities (обязательства) | Различного рода обязательства, имеющиеся у компании в течении подотчетного период |

Данные термины являются наиболее часто употребляемыми в отчетности по прибыли корпораций, а также других крупных зарубежных компаний.

Краткое содержание МСФО 12 – налоги на прибыль:

Налоговое обложение получаемой предприятием прибыли с учетом множества моментов и факторов. Все они чрезвычайно важны, так как отражают действительное положение дел в компании.

Налоговая база

Одно из самых важных понятий в МСФО 12 – база, содержащая всю информацию по налогам. Налоговой базой называется некоторая сумма денег, она в обязательном порядке используется при расчете налога.

Эти денежные средства могут быть:

- активами (налоговыми);

- различного рода обязательствами.

В первом случае, когда имеются активы – это фактически средства, классифицирующиеся как расходы. Направляются они на оплату всевозможных налоговых сборов.

Обязательства, выражаемые в денежной форме – по своей сути, те же активы. Но при их подсчете не учитываются средства, используемые для погашения задолженностей по налогам.

Когда доход является авансовым платежом, ничем не подкрепленным со стороны компании-получателя, то налоговая база будет равняться полной стоимости.

В МСФО налоги на прибыль имеет номер (индивидуальный). Налоговая база, по сути своей, и является пронумерованной таблицей различных налоговых сборов.

Отложенные налоговые обязательства

Данная международная система стандартов налогообложения отражает различные налоговые обязательства.

Суть концепции отложенного налога, отражаемого в данной стандартах, в рамках IAS 12 представляет собой очень простую формулировку:

- обязательство по отложенному налогу – это налоговый сбор на получаемую прибыль, который уплачивается в будущих отчетных периодах.

Рассматриваемые налоговые обязательства применяются для любых временных разниц, за исключением лишь некоторых случаев.

К этим случаям относятся ситуации, при возникновении которых появляется разница, возникающая в результате признания актива при какой-либо хозяйственной операции.

Она не должна быть процессом объединения бизнеса или же его укрупнения в результате слияния, появиться в результате влияния на прибыль.

Налоговые обязательства (отложенные) рассчитываются довольно просто – они представляют собой произведение разницы времени и ставки по налогу на возможную прибыль.

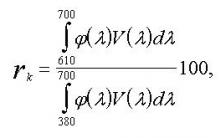

В базе налогов МСФО 12 отложенный налог на прибыль определяется как:

где ОПОН – обязательство (по отложенному налогу);

где ОПОН – обязательство (по отложенному налогу);

ПСН – ставка по налогу (прогнозируемая);

НВР – разница временная, облагаемая налогом.

Временные разницы

В рассматриваемой системе международных стандартов присутствуют временные разницы. Данное определение является разностью между балансовой стоимостью и базой (налоговой).

Существуют два типа разниц (временных):

- налогооблагаемыми;

- вычитаемыми.

Та, что облагается различными налогами, представляет собой причину возникновения различных денежных средств, с которых взимается налог в предстоящих отчетных периодах.

Второй вид разницы приводит к появлению денежных средств, вычитаемых при осуществлении подсчетов прибыли, подверженной налогообложению.

Дополнительные сведения

На территории Российской Федерации на сегодняшний день допустимы к применению порядка 63 различных стандартов.

Различного рода компании и организации, подпадающие под действие Федерального закона под номером 208-Ф3 (действует с 2012 года) должны осуществлять бухгалтерский учет консолидировано, в соответствии со всеми требованиями и нормами законов, стандартов.

Ознакомится со всеми материалами, касающимися МСФО, можно на официальном сайте Министерства финансов .

Существует также множество различных моментов, касающихся отчетности в рамках МСФО, которые нужно учитывать:

- налоговое возмещение;

- налоговое обязательство отложенное;

- актив по налогу отложенному.

Все это должно отражаться соответствующим образом в бухгалтерской отчетности в виде проводок.

Отличия от ПБУ 18/02 в 2019 году

Российский стандарт под названием , в соответствии с которым осуществляется налоговая отчетность, имеет некоторые серьезные отличия от МСФО.

Фото: типы совместной деятельности МСФО и ПБУ

Они заключаются в следующем:

- Разница подходов: ПБУ 18/02 берет за основу отчета всю имеющуюся информацию о доходах и убытках, а МСФО основывается на бухгалтерском балансе.

- В МСФО не требуется отражать постоянные разницы, ПБУ 18/02 наоборот требует это делать.

- Два стандарта имеют различные схемы отображения налогов по расходам в бухгалтерском учете.

- При использовании ПБУ 18/02 нет необходимости в бухгалтерской отчетности отображать процесс слияния различных организаций, а также осуществлять переоценку стоимости обязательств, активов.

Стерины и станолы для снижения уровня холестерина Растительные стерины

Памятка родителям по профилактике вовлечения подростков в деятельность запрещённых религиозных объединений, экстремистских движений и террористических организаций

Пластический обмен: характеристика, функции, этапы

Почему мы верим в приметы и суеверия?

Какой октмо указывать в декларации при смене юридического адреса