После того как вы заполнили декларацию 3-НДФЛ на налоговые вычеты, приложили все необходимые документы , заверили их, проставили даты и написали заявление на вычет вам необходимо переходить к самому ответственному моменту - подаче декларации в налоговую инспекцию. Что касается сроков сдачи - у вас уйма времени.

Если вы подаете, к примеру, декларацию за три предыдущих года, то вам необходимо подать три отдельных декларации, предварительно заполнив их в соответствующей каждой своему году программе.

Декларация 3-НДФЛ предоставляется сотруднику налоговой службы по месту вашего проживания в одном экземпляре.

Если вы сомневаетесь в компетентности людей, принимающих заполненную вами декларацию, вы можете напечатать её в двух экземплярах и при её передаче сотруднику НС, попросить на втором экземпляре поставить вам отметку о сдаче с датой, подписью и печатью. Это будет вашей гарантией и доказательством того, что вы подали декларацию 3-НДФЛ вовремя. При личном посещении инспекции прихватите с собой также оригиналы всех прилагаемых документов - их могут потребовать и это вполне законно.

Декларацию 3-НДФЛ можно направить в налоговую службу по почте.

Не лишним будет составить 2 копии письма с описью отправляемого вами вложения. Нужно сделать так чтобы почтовый работник поставил вам штамп, дату и подпись на этих двух описях - и одну отдал вам, а другую положил в конверт с декларацией. Это также дает вам некоторые гарантии.

Если вы не лично сдаете декларацию

А например ваш коллега, бухгалтер или родственник - вам нужно сделать на него доверенность в нотариальной конторе. И при подаче, кроме основного пакета документов к декларации нужно приложить копию этой доверенности, но также не лишним будет и наличие у вашего посредника оригинала. Если декларация за несовершеннолетних детей - достаточно будет копии свидетельства о рождении.

Также декларацию 3-НДФЛ можно подать в электронном виде через личный кабинет налогоплательщика.

Для этого вы должны быть зарегистрированы там, у вас на компьютере должна быть уставлена электронная подпись, подтверждающая вашу личность, а также необходимо будет отсканировать полный комплект документов для получения налогового вычета, и направить все в электронном виде в ИФНС.

Подать декларацию 3-НДФЛ за 2018 год в налоговую инспекцию Вы сможете только по окончанию налогового периода (т. е. с 01.01.2019 года).

Подача 3-НДФЛ за 2017 год

Сколько экземпляров подавать?

Декларация 3-НДФЛ для получения налогового вычета подается в налоговый орган в одном экземпляре. Но Вы можете распечатать ее в двух экземплярах (при этом в обоих экземплярах должна быть подпись, дата и так далее). Затем, подавая декларацию 3-НДФЛ (не по почте), попросить сотрудника инспекции проставить на втором экземпляре отметку о принятии 3-НДФЛ декларации в налоговую инспекцию. И оставить второй экземпляр себе, на случай, если будет необходимо доказать, что декларация была подана. Также в двух экземплярах можно распечатать заявление (если оно есть) и попросить поставить отметку и на нем. Формы бланка декларации 3-НДФЛ за 2017 год, при подачи в налоговый орган должны быть актуальными на момент подачи декларации.

Сроки подачи декларации 3-НДФЛ

Если Вы подаете декларацию 3-НДФЛ в отношении полученных Вами доходов (например, Вы продали автомобиль или недвижимость), в таком случае Вы обязаны до 30 апреля следующего года подать декларацию в Налоговую инспекцию РФ, а до 15 июля следующего года уплатить налог на доход полученный в Вашей декларации 3-НДФЛ.

В случае, если Вы не подали декларацию 3-НДФЛ в указанный срок о полученных Вами доходах, тогда налоговый орган вправе потребовать от Вас предоставление налоговой декларации. В этом случае, согласно статье 119 НК РФ налоговый орган выставит Вам штраф в размере 5% от рассчитанного Вами налога на доход, но не менее 1 000 (одна тысяча) рублей.

Как подать декларацию 3-НДФЛ в налоговый орган

Декларацию 3-НДФЛ можно подать в налоговый орган следующими способами: сдать лично, отправить по почте, сдать через Интернет с помощью нашего сайта а так-же на сайте Федеральной налоговой службы России.

Вы можете отправить декларацию по почте. В таком случае, это нужно сделать письмом с описью вложения. Один экземпляр описи вложения с отметкой работника почты остается Вам и служит подтверждением того, что Вы отправили декларацию (и когда отправили). Дополнительно, Вы можете отправить декларацию с уведомлением о вручении получателю (то есть то же самое письмо с описью и с уведомлением). В таком случае у Вас будет дополнительное доказательство того, что декларация получена налоговым органом. Если Вы отправляете декларацию по почте, Вам надо отправить ее ценным письмом с описью вложения. Для этого надо подготовить опись вложения (ниже есть шаблон в двух форматах), распечатать ее в двух экземплярах и подписать оба экземпляра. На почте работник почты проставит на обоих экземплярах описи штамп и свою подпись и положит один экземпляр описи в конверт с декларацией. Один экземпляр описи останется Вам, и с его помощью Вы сможете при необходимости подтвердить, что Вы отправили декларацию и когда Вы ее отправили. В тоже время стоит отметить, что в большинстве случаев Вы можете отправить декларацию другого человека по почте без всяких проблем (никакой доверенности для этого не требуется). В этом случае стоит отметить, что декларацию и опись вложения должен подписать декларант лично.

Вы не знаете, как подать декларацию 3-ндфл? С помощью нашего сайта ! Вы можете легко и просто, ответив на несложные вопросы, заполнить и скачать, а затем самостоятельно подать декларацию 3-НДФЛ за 2017, 2016, 2015 и другие года в налоговую инспекцию (услуга "Онлайн-подготовка"). В процессе заполнения и после доступны консультации специалиста по телефону и в чате нашего сайта. Вы так-же можете воспользоваться услугами "Подать онлайн" и " Под ключ", с помощью которых мы поможем заполнять и подать декларацию 3-НДФЛ в налоговый орган в электронном виде.

Приложения, копии, заверения

В том случае, когда Вы при подаче 3-НДФЛ лично в налоговый орган прилагаете заявление на вычет, справки 2-НДФЛ и справки из банка об уплаченных процентах, они, как правило, подаются в оригинале. Если Вы прилагаете какие-либо другие копии документов, как правило, их заверять нет необходимости (однако налоговый орган вправе затребовать оригинал документа для удостоверения соответствия копий подлинников). В случае подачи декларации лично (не по почте) лучше взять с собой в налоговую инспекцию оригиналы документов. Сотрудники инспекции могут проверить соответствие копий оригиналам и проставить на копиях подтверждающие отметки. При подачи 3-НДФЛ 2018 через Интернет, в личном кабинете Ваши документы будут заверены Вашей электронной подписью.

В какую инспекцию подается декларация

Декларация 3-НДФЛ всегда подается в налоговую инспекцию по адресу Вашего места жительства(этот адрес указан у Вас в паспорте)

Как правило, если у Вас есть постоянная регистрация в России, Вам надо подавать декларацию в налоговую инспекцию по месту постоянной регистрации. Если есть и постоянная регистрация, и временная, тоже надо подавать декларацию в налоговую инспекцию по месту постоянной регистрации.

Если у Вас нет постоянной регистрации в России, но есть временная регистрация, Вам надо подавать декларацию в налоговую инспекцию по месту временной регистрации. При этом надо, подавая декларацию, подать также заявление о постановке на учет.

Если у Вас нет ни постоянной регистрации в России, ни временной, поступать нужно так. Если Вы продали какое-то имущество (например, автомашину или квартиру), декларация подается в инспекцию, к которой относится тот адрес, по которому было зарегистрировано проданное имущество (например, автомашина или квартира). Если же у Вас другая причина подавать декларацию (не продажа имущества, "привязанного" к определенному адресу) декларация подается по последнему прошлому месту жительства. Или, если его нет, - месту пребывания. Если же нет ни того, ни другого - в Межрайонную ИФНС России N 47 по г. Москве. (Подробнее: (Письмо ФНС от 16 апреля 2015 года NБС-4-11/6543@, Письмо Минфина России от 19 августа 2010 года N03-08-05).

Может ли кто-то подать декларацию за Вас

По закону РФ подать 3-НДФЛ декларацию 2017, 2018 в налоговый орган за другого человека можно только по нотариальной доверенности (п.3 ст. 29 НК РФ). В этом случае не имеет значение, кем Вам приходится этот человек – супругом, родителем или сторонним человеком. Другой человек, например, Ваш родственник или знакомый, может подать декларацию за Вас. Для этого Вам нужно оформить на него доверенность у нотариуса. К декларации в таком случае нужно добавить копию такой доверенности. И отдать копию вместе с декларацией инспектору. А оригинал - показать инспектору.

Исключение - подача декларации законными представителями гражданина (например, родителями несовершеннолетнего ребенка, опекуном за опекаемого, в том числе совершеннолетнего). В этом случае законные представители могут подать декларацию на основании документа, подтверждающего родство, опекунство и т.д. Копию такого документа нужно будет приложить к декларации, а оригинал показать инспектору.

Как отправить 3-НДФЛ по почте?

Что необходимо для того, чтобы отправить документы по почте?

Чтобы отправить данные по почте вам необходимо купить конверт, желательно формата А4 (чтобы документы можно было удобно сложить), вложить в конверт вашу декларацию 3-НДФЛ и сопутствующий пакет документов, почтовую опись.

Отправлять документы следует ценным письмом с описью вложения. Когда вы заполнили декларацию, вложили ее в конверт, запечатывать конверт не надо. Потому что необходимо еще заполнить два экземпляра описи. Один экземпляр идет в налоговую инспекцию, а на втором почтальон поставит штамп и его следует хранить, как доказательство того, какие именно документы и какого числа были отправлены в ИФНС.

В описи перечисляется каждый вид документа и справа ставится его количество. Обратите внимание на то, что часто на почте сотрудники отделения говорят, что если декларация состоит из нескольких листов, то надо их посчитать и поставить количество страниц. Это неверно! Запомните, что вы сдаете одну 3-НДФЛ, независимо от того, сколько страниц в нее входит. Поэтому указывать надо – 1 шт. Если вы заполняете декларацию в сервисе NDFLka, то программа за вас сформирует почтовую опись.

Также не стоит забывать, что ваше ценное письмо надо оценить. Чем дороже вы его оцените – тем дороже оно вам обойдется. Примерно можно поставить сумму в 50 рублей. Но эти данные необходимо взять из описи. Там каждый документ надо оценить и итоговую сумму указать внизу описи (смотри образец). И вот эту итоговую сумму и надо написать вверху на конверте цифрами и прописью.

Как сформировать почтовую опись?

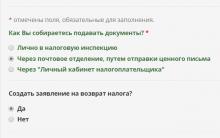

В нашем сервисе сайт вы сможете не только заполнить декларацию 3-НДФЛ , но и сформировать почтовую опись. Это очень удобно, потому что вам останется только вложить готовую опись в конверт и отнести документы в почтовое отделение. Для того, чтобы почтовая опись была сформирована, вам в конце заполнения декларации в программе NDFlka , а именно, в разделе "Итоги" надо выбрать способ отправки документов: "Через почтовое отделение". Посмотрите рисунок, пожалуйста:

Иные способы сдачи декларации 3-НДФЛ в налоговую инспекцию

Сдача документов через «Личный кабинет налогоплательщика» – обращаем внимание на удобный способ отправки декларации и пакета документов в налоговую инспекцию. Что для этого нужно?

1) Получить доступ в «Личный кабинет налогоплательщика» на сайте ФНС России. Рекомендуем посмотреть инструкцию , как правильно это сделать;

2) Сформировать декларацию 3-НДФЛ в xml формате. Сделать вы сможете это в сервисе NDFLka. Посмотрите рисунок (вам доступны для скачивания два формата – это формат pdf и формат xml ):

Сдача декларации 3-НДФЛ лично налоговому инспектору

Если вы не хотите направлять документы по почте или у вас нет доступа в “Личный кабинет налогоплательщика” вы всегда сможете пойти в вашу инспекцию и сдать документы лично в руки инспектору. Для этого вам важно скачать (и далее распечатать) декларацию 3-НДФЛ в формате pdf , как показано на рисунке:

Посмотрите нашу инструкцию по порядку сдачи декларации 3-НДФЛ в налоговый орган.

Удачного вам декларирования!

Обновлено 23.10.2017 06:00

Налогоплательщик вправе направить декларацию 3-НДФЛ и прилагаемые к ней документы в налоговую инспекцию по почте. Обязательным условием такого почтового отправления является наличие описи вложения (абз. 1 п. 4 ст. 80 НК РФ; п. 187 Административного регламента ФНС, утв. Приказом Минфина России от 02.07.2012 N 99н). При подаче декларации 3-НДФЛ по почте особое внимание нужно уделить оформлению документов.

Вид почтового отправления

Декларацию 3-НДФЛ и прилагаемые документы необходимо отправить регистрируемым почтовым отправлением с объявленной ценностью и описью вложения (п. 4 ст. 80 НК РФ; пп. "б" п. 10 Правил оказания услуг почтовой связи, утв. Приказом Минкомсвязи России от 31.07.2014 N 234). Оно будет зарегистрировано, вы получите квитанцию об отправлении, а адресат (ИФНС) при вручении ему письма будет обязан расписаться в его получении.

Также такие почтовые отправления можно пересылать с уведомлением о вручении, которое будет вам направлено в подтверждение получения декларации налоговым органом.

При приеме регистрируемого почтового отправления вам выдадут квитанцию, в которой указан вид и категория почтового отправления, наименование юридического лица (ИФНС), наименование объекта почтовой связи места назначения, номер почтового отправления, а на ее оборотной стороне ставится четкий оттиск календарного штемпеля предприятия связи (п. 31 Правил оказания услуг почтовой связи; п. 86 Почтовых правил, принятых Советом глав администраций связи Регионального содружества в области связи 22.04.1992).

Отправляемые с декларацией документы

Пересылаемое вложение помимо декларации 3-НДФЛ может содержать документы, подтверждающие сведения, указанные в разделах и листах декларации. Например, гражданско-правовые договоры, справки по форме 2-НДФЛ, платежные документы и т.д., если вы производите исчисление и уплату НДФЛ в бюджет самостоятельно с полученных вами отдельных видов доходов (п. 3 ст. 80 НК РФ; п. 1.16 Приложения N 2 к Приказу ФНС России от 24.12.2014 N ММВ-7-11/671@).

В случае заявления налоговых вычетов необходимо представить вместе с декларацией заявление на возврат налога и копии документов, подтверждающих право на соответствующий налоговый вычет, при этом ИФНС может запросить у вас и оригиналы документов. Перечень документов, прилагаемых к декларации, по каждому виду налоговых вычетов приведен в Письме ФНС России от 22.11.2012 N ЕД-4-3/19630@.

Все пересылаемые документы записываются в опись вложения поименно с указанием суммы оценки по ее действительной стоимости, определенной вами (например, стоимости израсходованной бумаги). Опись вложения вы должны составить в двух экземплярах с обязательным указанием почтового полного адреса и наименования получателя (ИФНС) и подписать (п. 154 Почтовых правил).

По желанию отправителя на первом экземпляре описи, вкладываемой в ценное письмо (бандероль), оценка предметов может не указываться. В данном случае в графе "Объявленная ценность" ставится прочерк.

В бланке описи вложения по форме 107 есть пометка "Исправления не допускаются". Поэтому как исправления в перечне документов, так и, например, приписка от руки к напечатанному тексту вызовут дополнительные вопросы со стороны налоговых органов и необходимость пояснений. Поэтому заполнять опись вложения надо внимательно, аккуратно, без ошибок и при этом использовать только один метод заполнения - от руки или машинописный.

Опись вложения - единственное доказательство того, что вы отправили именно декларацию, а не какие-то другие документы или пустой конверт.

Обратите внимание!

Отсутствие описи вложения может послужить основанием для отказа в принятии декларации 3-НДФЛ и привести к пропуску установленного срока представления декларации в налоговый орган (за исключением случаев представления декларации только с целью получения налоговых вычетов) (абз. 1 п. 4 ст. 80 НК РФ).

Дата подачи декларации

Своевременным представлением налоговой декларации по почте является ее сдача на почту до 24 часов последнего дня срока (п. 8 ст. 6.1 НК РФ).

Справка. Сроки представления декларации 3-НДФЛ

Декларация 3-НДФЛ подается в налоговую инспекцию по месту жительства (месту пребывания) не позднее 30 апреля года, следующего за годом, в котором был получен декларируемый доход. Если 30 апреля - выходной или нерабочий праздничный день, декларацию нужно представить не позднее ближайшего рабочего дня.

В случае представления декларации только с целью получения налоговых вычетов декларация может быть подана в ИФНС позже 30 апреля, но не позднее трех лет с даты уплаты налога (п. 7 ст. 6.1, п. 7 ст. 78, п. 1 ст. 229 НК РФ).

При направлении декларации по почте днем ее представления считается дата отправки с описью вложения. Эта дата определяется по почтовому штемпелю на описи вложения (абз. 3 п. 4 ст. 80 НК РФ; п. 204 Административного регламента).

Дата начала камеральной проверки декларации

При направлении декларации по почте срок проведения камеральной проверки исчисляется не с даты, когда декларация считается представленной, а со дня получения налоговым органом соответствующего почтового отправления с описью вложения, так как ИФНС не может начать проверку до получения этих документов (Письма Минфина России от 19.06.2012 N 03-02-08/52, от 13.09.2012 N АС-4-2/15309@).

Налоговая инспекция должна проверить декларацию и документы в течение трех месяцев со дня их получения, то есть провести камеральную проверку (п. 2 ст. 88 НК РФ).

Полезная информация по вопросу

Официальный сайт Федеральной налоговой службы - www.nalog.ru

Call from mobile

You"ll need Skype CreditFree via Skype

Как отправить декларацию 3-НДФЛ по почте?

Согласно п.4 ст 80 Налогового Кодекса РФ Вы можете сдать декларацию, не посещая налоговую инспекцию, отправив декларацию 3-НДФЛ и подтверждающие документы по почте.

Отправлять документы нужно обязательно ценным письмом с описью вложения . Для этого Вам нужно собрать все документы, вложить их в конверт (запечатывать конверт не надо!) и составить два экземпляра почтовой описи (в ней Вы должны перечислить все документы, которые Вы отправляете). После отправки один из экземпляров описи будет подписан работником почты и останется у Вас, как подтверждение отправки документов.

Если Вы отправляете за несколько лет, то Вы можете отправить их одним ценным письмом. При этом в описи Вам необходимо перечислить отправляемые документы за все годы.

Как заполнить опись вложения ценного письма?

Как мы упоминали выше, перед отправкой документов Вам необходимо заполнить опись вложения ценного письма. В описи Вы должны перечислить все отправляемые документы и указать их количество. Также рядом с наименованием документа в описи Вы должны указать его ценность. Мы рекомендуем для всех документов указывать ценность 1 рубль , так как высокая ценность, по большому счету, не дает ничего, кроме повышения стоимости отправки письма.

Примеры описи в формате MS Word Вы можете скачать ниже:

Обратите внимание, что опись обязательно составляется в двух экземплярах . При отправке документов один экземпляр вкладывают в конверт, а второй будет подписан работником почты и останется у Вас, в качестве подтверждения отправки документов.

Как узнать было ли доставлено ценное письмо?

После отправки ценного письма Вы получите чек, где будет указан почтовый идентификатор Вашего письма. Используя данный почтовый идентификатор, Вы сможете отследить процесс доставки письма в налоговую инспекцию в службе отслеживания почты России (https://www.pochta.ru/tracking).

Отправка с уведомлением о получении

Вместо отправки документов ценным письмом с описью вложения, Вы можете отправить документы ценным письмом с описью вложения и с уведомлением о получении . В этом случае после получения письма налоговой инспекцией Вам по почте придет уведомление, в котором будет указан получатель и дата приема документов. Однако, на практике, уведомления обычно приходят с большой задержкой, а иногда не приходят вовсе (при этом Ваше письмо доставляется в налоговую инспекцию).

Не потеряет ли почта мои документы?

Существует мнение, что отправлять документы почтой России не всегда надежно, так как документы часто теряются в процессе доставки. Согласно нашему опыту, это убеждение не соответствует действительности. Случаи потери документов почтой крайне редки, поэтому беспокоиться на этот счет не стоит (потери документов налоговым органом после получения случаются на порядок чаще).

Заварной крем классический — как приготовить в домашних условиях: вкусные и простые пошаговые рецепты с фото

Как узнать размер земельного налога на земли общего пользования

Пример преображения отчета "свод начисленной зарплаты" за счет манипуляций группировками

Варенье из вишни с косточкой: рецепты густого вишневого варенья с целыми ягодами на зиму Варенье из вишен рецепту бабушки

Сонник зонты видеть. Магия чисел. Толкование сна Зонт